Dobrý príjem nie je všetko. Overte si svoje finančné limity

Publikovane:14/03/2022

Rozhodli ste sa osamostatniť či presťahovať sa do väčšieho? Nemáte dostatok vlastných prostriedkov a chcete to financovať hypotekárnym úverom? V tom prípade by ste mali aspoň orientačne vedieť do akej výšky vám môže byť schválený úver. Mať dobrý príjem totiž nestačí, výšku hypotéky ovplyvňuje mnoho ďalších faktorov - v prvom rade zakladaná nehnuteľnosť a rating klienta.

Pomer výšky úveru k hodnote nehnuteľnosti - LTV (loan to value)

V prípade kúpy nehnuteľnosti sa banky pozerajú na hodnotu nehnuteľnosti na znaleckom posudku a dohodnutú kúpnu cenu.

Hodnotu nehnuteľnosti vo veľkej miere ovplyvňuje jej technický stav a lokalita. Externý znalecký posudok ešte prechádza supervíziou, kde znalec banky akceptuje alebo upraví stanovenú hodnotu nehnuteľnosti. Sú však nehnuteľnosti, ktoré banka neakceptuje ako zábezpeku k úveru. Ak napríklad kupujete nehnuteľnosť v zahraničí, k úveru by ste mali založiť nehnuteľnosť na území SR.

Na základe týchto informácií môžete získať hypotekárny úver štandardne do výšky 80 % hodnoty nehnuteľnosti. Zvyšných 20% budete musieť dofinancovať iným spôsobom – či už vlastnými zdrojmi, založením ďalšej nehnuteľnosti, spotrebným alebo stavebným úverom.

V súčasnosti je možné poskytnúť aj hypotekárny úver s LTV do 90 % hodnoty nehnuteľnosti, týka sa to však len 20 % všetkých úverov a zvyčajne sa poskytujú klientom s najlepším ratingom.

Rating klienta

Skóring či rating klienta znamená ohodnotenie bonity, teda schopnosti klienta splácať svoje záväzky.

Bonitu klienta ovplyvňuje napríklad dĺžka zamestnania, príjem, vzdelanie, úverová história. Pre banku je vždy podstatný dokladovateľný príjem, teda príjem ktorý je overiteľný v Sociálnej poisťovni alebo ho potvrdí zamestnávateľ. V prípade príjmu zo zahraničia nie všetky banky akceptujú príjem v cudzej mene.

Úverová história znamená prehľad finančných záväzkov klienta za posledných 5 rokov v úverovom registri. Takto si banka vie overiť platobnú disciplínu klienta, teda či splácal svoje minulé a existujúce záväzky včas, bez omeškania a exekúcií. Historický negatívny záznam v registri nemusí automaticky znamenať zamietnutie celého úveru, ale rátajte s tým, že sa to pravdepodobne premietne do vyššej úrokovej sadzby a okresanej výšky úveru.

Úverový strop – limit na ukazovateľ celkovej zadlženosti k príjmu– DTI (debt to income)

Tento ukazovateľ hovorí o tom, že maximálna celková zadlženosť žiadateľa o úver je stanovená na úrovni 8-násobku jeho čistého ročného príjmu. V súčasnosti je možné v 10 % všetkých žiadostí prekročiť túto hranicu, pričom 5 % je pre štandardné prípady a 5 % je pre žiadateľov do veku 35 rokov, ktorých príjem neprekročil 1,3-násobok priemernej mzdy. V týchto prípadoch by ukazovateľ DTI mal byť max. 9.

Príklad:

Pán Peter má čistý mesačný príjem 1000 €, žiadne existujúce úvery.

-------------------------------------

1000 € x 12 mes. = 12 000 € = čistý ročný príjem

12 000 € x 8 = 96 000 € = maximálna celková zadlženosť

Z tohto výpočtu vyplýva, že pán Peter by mohol na základe ukazovateľa DTI získať úver v maximálnej výške 96 000 €.

Dávame do pozornosti, že ide o CELKOVÚ zadlženosť klienta. Teda ak už máte existujúce úvery, tieto sa tiež rátajú do ukazovateľa DTI. V prípade kreditných kariet a povolených prečerpaní na účte sa do ukazovateľa DTI započítava plná výška vyčerpaných prostriedkov a 20 % z nevyčerpaného úverového rámca.

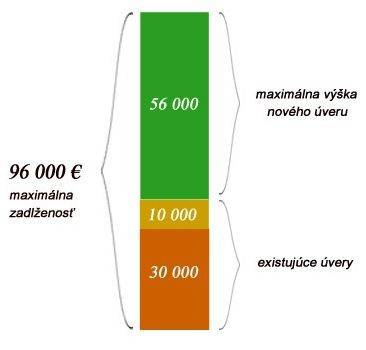

Príklad:

Pán Karol má čistý mesačný príjem 1000 €, avšak momentálne už spláca:

hypotekárny úver - 30 000 € a

spotrebný úver- 10 000 €.------------------------------------

1000 € x 12 mes. = 12 000 € = čistý ročný príjem

12 000 € x 8 = 96 000 € = maximálna celková zadlženosťAk odrátame už existujúce úvery, tak:

96 000 € - 40 000 € = 56 000 € - je maximálna výška nového úveru, ktorý by pán Karol mohol získať na základe ukazovateľa DTI.

Stress test

Mnoho ľudí sa na hypotéku nechá zlákať najmä nízkymi úrokovými sadzbami, pri ktorých aj v prípade vyšších úverov vychádza prijateľná mesačná splátka. Takéto sadzby však nebudú navždy.

Pri žiadostiach o úver so splatnosťou viac ako 8 rokov (čo je väčšina hypotekárnych úverov), banka pri schvaľovaní posudzuje aj schopnosť žiadateľa splácať úver pri zvýšení úrokovej sadzby o 2 % (max na úroveň 6 %). Nárast úrokových sadzieb a splátok sa zohľadňuje aj pre už existujúce úvery. Podľa toho banka môže nakoniec okresať výšku nového úveru.

Finančná rezerva k splátke – limit na ukazovateľ schopnosti splácať úver – DSTI (debt service to income)

Cieľom tohto obmedzenia je zaistiť, aby žiadateľovi o úver zostala z príjmu po odpočítaní životného minima a všetkých splátok aj nejaká rezerva na nepredvídané udalosti. V súčasnosti je táto rezerva nastavená na 40 % príjmu po odpočítaní životného minima.

Príklad:

Pani Jana má čistý mesačný príjem 1000 €. Životné minimum v jej prípade je vo výške 214,83 €.

---------------------------------------------------

1000 € (príjem ) - 214, 83 € (živ. minimum) = 785, 17 € (dostupné prostriedky)Z tejto sumy vypočítame povinnú rezervu 40 %:

785, 17 € x 0,4 = 314, 07 € (povinná rezerva, ktorá musí z príjmu zostať)Odpočítame od celkových dostupných prostriedkov:

785,17 € - 314,07 € = 471,10 € (dostupné prostriedky na splátku úveru)

Pani Jana podľa tohto ukazovateľa môže získať úver, ktorého splátka bude max. 471, 10 €.

V prípade dvoch žiadateľov alebo rodiny s deťmi sa započítava životné minimum pre každého člena nasledovne:

214,83 € mesačne, ak ide o jednu plnoletú fyzickú osobu,

149,87 € mesačne, ak ide o ďalšiu spoločne posudzovanú plnoletú fyzickú osobu,

98,08 € mesačne, ak ide o nezaopatrené dieťa alebo zaopatrené neplnoleté dieťa.

Aktuálne sumy životného minima je možné overiť na stránke Ministerstva práce, sociálnych vecí a rodiny SR.

Tento ukazovateľ teda hovorí o tom, že po odpočítaní životného minima, môžete zo zvyšnej časti príjmu použiť maximálne 60 % prostriedkov na splátky úverov.

Sú však možné výnimky. Od 1. júla 2020 pre max. 5 % nových úverov je možné akceptovať rezervu 30 – 40 %.

Prehľad jednotlivých opatrení platných od 1. januára 2020 v skrátenom znení je dostupný na stránke Národnej banky Slovenska.

Na základe týchto ukazovateľov a uvedených príkladov môžeme povedať, že aj žiadateľ/ potenciálny kupujúci danej nehnuteľnosti s dostatočne vysokým a pravidelným príjmom nemusí získať hypotekárny úver v potrebnej výške.

Preto je nutné hneď na začiatku poznať svoj „strop“. Čo sa týka zakladanej nehnuteľnosti, ratingu klienta, či akceptovateľného príjmu, každá banka má svoje postupy a kritériá. Opatrenia a podmienky jednotlivých bánk sa neustále sprísňujú a to čo platí dnes nemusí platiť aj o týždeň či o mesiac, preto ak sa rozhodnete pre kúpu nehnuteľnosti formou hypotekárneho úveru poraďte sa radšej s odborníkom, ktorý sa pohybuje v tejto oblasti a má pravidelný prísun aktuálnych informácií – či už pôjde o pracovníka banky, finančného poradcu alebo sprostredkovateľa, ktorý s vami na základe finančnej analýzy prejde všetky pre vás dostupné možnosti.

Nájdete nás Mäsiarska 21, 040 01 Košice

Hľadáte kvalitnú realitnú kanceláriu v Košiciach?

Chcete predať, alebo kúpiť nehnuteľnosť?